以下では「米国のCPI(消費者物価指数)」について解説します。CPIがどんな指標で、どのように算出され、なぜ株価を含む金融市場にとって重要視されるのかを分かりやすくまとめました。ぜひ投資戦略や経済理解の参考にしてみてください。

米国のCPI(消費者物価指数)とは?

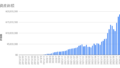

CPI(Consumer Price Index) は、アメリカ合衆国における消費者が購入する各種財・サービスの価格変動を測定する指標です。物価の動きを表す代表的なインフレ指標の一つとして、金融市場や政策当局(FRB)に注目されています。

- 発表機関: 米労働省労働統計局(BLS: Bureau of Labor Statistics)

- 発表頻度: 毎月中旬~下旬(通常、対象月の翌月中旬頃)

- 対象地域: 都市部の消費者を対象(アーバンCPIと呼ばれることも)

CPIの基本的な計算方法・仕組み

固定された「消費バスケット」

CPIは、「都市部の消費者が日常的に購入する商品・サービス」 をピックアップして、「消費バスケット」を作ります。

- 食料品、衣料品、住居費、交通費、医療費、娯楽費などを品目ごとに一定数 購入すると想定。

- その品目群が基準年と比べて何%価格が上がった・下がったか を指数化します。

コアCPI

コアCPI(Core CPI) は、食料品やエネルギーなど価格変動が激しい項目を除外した指数です。

- 一時的なショックを除いた、基調的なインフレ動向 を捉えるために金融市場やFRBが重視します。

- たとえば原油価格の急騰・急落や天候不順による野菜の高騰など、「短期的かつ外部要因が大きい価格変動」を排除することで、より安定したインフレ率を把握できます。

CPI上昇率の目安

CPIの年間上昇率を「インフレ率」と呼ぶことも多く、たとえば 前年同月比で +2.0% の場合は「この1年で物価が2%上がった」とみなします。

- 一般的に、米国で 年2~3%程度のインフレ率 は「健全なインフレ」と考えられてきました。

- インフレ率が高すぎる(例:5%以上)と、購買力が落ち、景気に悪影響を与える懸念があります。

CPIに関連する重要用語

- インフレーション(Inflation)

- 物価が持続的に上昇する現象。お金の価値が相対的に下がるとも言い換えられます。CPIはインフレの度合いを測る代表的指標。

- デフレーション(Deflation)

- 物価が継続的に下落する現象。企業の利幅減少・雇用減少など、景気後退リスクを高める要因になる場合がある。

- コアCPI(Core CPI)

- 前述の通り、食料品やエネルギーなど変動の激しい項目を除いたCPI。基調インフレを見る指標として重要。

- PCEデフレーター(Personal Consumption Expenditures Price Index)

- FRBが特に重視する物価指数である“PCEデフレーター”と対比して語られることも多い。CPIとは計算方法が異なるが、共に米国のインフレを測る重要指標。

- FOMC(Federal Open Market Committee)

- FRB(連邦準備制度)が金融政策を決定する会合。「CPIが高止まりしているため利上げを継続する」など、CPIの数値が政策金利の方向性を左右しやすい。

CPIが株価にとって重要な理由

金融政策(利上げ・利下げ)に直接影響

- FRB(米連邦準備制度) は物価の安定と雇用の最大化を使命としており、物価指標としてCPI(特にコアCPI)にも大きな注目を払います。

- CPI上昇率が高すぎる → FRBが利上げを検討し、引き締め色が強まる → 株式市場にマイナス要因(調達コストが上がる、景気減速懸念など)。

- CPI上昇率が低下/落ち着く → 利上げペース緩和や利下げへの期待 → 株価にはプラス要因 となるケースが多い。

消費マインドの変化が企業収益に直結

- 物価が上がりすぎると、消費者の購買意欲が落ちる(実質所得が目減りしやすい)。→ 企業の売上や利益に影響。

- 逆に程よいインフレの場合、企業は適度に値上げしやすくなるため、利益拡大が狙える。→ インフレ率と企業業績 は密接にリンクしやすい。

債券市場や為替市場との連動

- インフレ率が上昇すると、長期金利(米国債利回り)も上がりやすくなる。→ 株式の相対的魅力が下がる(特にハイテク・成長株には逆風)。

- 強いインフレ予想 → FRBが急速に金利を引き上げるリスク → 景気後退(リセッション)懸念 で株価が急落することも。

- 為替相場にも影響するため、ドル建て資産への投資を行う人にとってはCPI発表が大きな材料。

CPI発表時のマーケットの動き

- 発表タイミング

- 米国のCPIは毎月、中旬~下旬の早朝(米国時間)に発表され、日本時間の21~22時台(サマータイム/冬時間で前後)にリリースされることが多い。

- 発表直後は株価指数(S&P 500、NASDAQなど)や為替(ドル円)が大きく動く傾向。

- 予想値との比較

- 市場参加者(アナリストや投資家)は事前予想(コンセンサス)を立てている。

- もし 実際のCPIが“予想より高い” → インフレ懸念が強まり金利上昇、株価下落要因。

- 予想より低い → インフレが鎮静化傾向として評価され、株価上昇要因になることが多い。

- 短期的なボラティリティの増大

- CPIがサプライズ(大きく予想を上回る/下回る)だった場合、株価が急変動しやすい。

- 短期売買を行う投資家にとっては、注目度の高いトレーディングイベント。

投資家が注目すべきポイント

- コアCPIのトレンド

- 一時的な要因で変動しやすいエネルギーや食品を除いたコアCPIが、「前月比・前年同月比」でどの程度伸びているかチェック。

- 3ヵ月・6ヵ月などの移動平均をみると、インフレのトレンドがより分かりやすい。

- 金融政策の見通し

- CPIが高止まりしている場合、FRBは引き締め(利上げ)継続を示唆し、株式市場が神経質になるケースが多い。

- 逆に落ち着いてきた場合は、「利上げ停止・利下げの可能性」を織り込んで株高に振れやすい。

- 連動する関連指標

- PCEデフレーター: FRBが政策判断の重要指標としている。CPIと同じタイミングで注目。

- 雇用統計(NFP): 景気の強さを測る代表指標。好景気+インフレ=さらなる利上げプレッシャー、など相互に影響。

- 小売売上高: 消費意欲の強弱を示す指標。物価高でも消費が伸びているかチェック。

まとめ

- 米国のCPI(消費者物価指数) は、インフレ率を測る代表的な経済指標で、食品やエネルギーを除くコアCPIも非常に重要視されます。

- FRBの金融政策 に大きく影響を与え、金利・ドル相場を通じて、米国株はもちろん、世界の株式市場 にとっても無視できないイベントとなります。

- 高いCPI → インフレ懸念 → 利上げ加速 → 株価にマイナス要素

- 落ち着いたCPI → 利上げペース鈍化や利下げへの期待 → 株価にプラス要素

- 投資家は、CPIの発表時期・事前予想との乖離・コアCPIのトレンドなどを総合的にチェックしながら、金融市場の方向性を判断することが求められます。

CPIを理解すること = 米国株の値動きやグローバル経済を読むうえでの大前提 といえます。今後も定期的に発表されるCPIをウォッチし、その変動が自分の投資戦略にどのような影響を与えるのか、しっかり把握しておきましょう。

本記事はAIアシスタント(ChatGPT)を活用して執筆しました