毎月恒例の資産報告もあっという間に年末最後の更新となりまして、ブログを立ち上げてから通算で5度目の年末更新となります。

2025年も振り返ればやはりあっという間の365日!だったわけですが、今年も1年を通して順調に資産が伸びた1年でした。

今年の米国株は4月に発生したトランプ関税問題で急落→AI相場&利下げで持ち直し→ほぼ高値圏で年越しと、なんやかんやと株価の変動が激しくて、心揺さぶられた人も多かったんじゃないでしょうか?

しかし、今年もあれこれガチャガチャせずに「買って寝てるだけのバイ&ホールド戦略が最強」と証明されました。

このバイ&ホールド戦略については、もう擦りつくされて原型留めてないんじゃないかと思われる頻度で言われ続けていることではありますが、2025年もこの説は立証されました。

そして、おそらく2026年もこの説が最強と立証されるのでしょう。

直近は金&オルカン最強、S&P500やナスダック(FANG+)はオワコン等・・・トレンドが目まぐるしく変化している様子ですが、そういった情報追いかけるのも大変だし生産性も無いので、やっぱり自分が信じる指数をひたすら買い続けて持ち続けて市場平均に乗っかるのが最適解なんだと思います。

さてさて、それでは今年最後の運用状況を公開していきたいと思います。1年経って私の資産はどう変化したのか?!

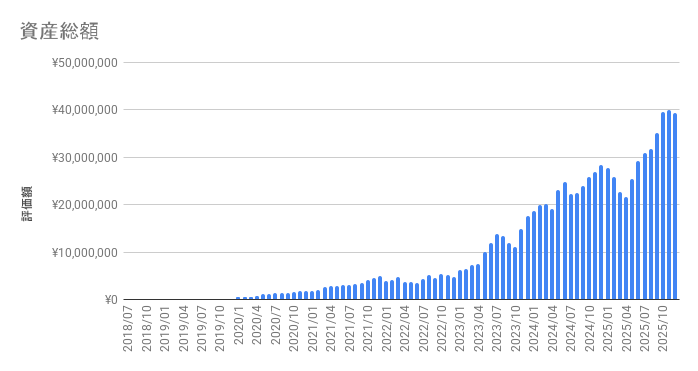

2025年12月の資産総額

2025年12月終了時点の総資産は¥39,395,243となりました。前月からは若干マイナスの¥-616,721(-1.54%)となっております。

12月は中盤まで軟調→後半持ち直してS&P500は最高値を更新しましたが、FANG+が若干不調で前月から資産額を落としてしまいました。

先月達成したばかりの4,000万という数字も割ってしまい、なんだかモヤっとする年末に。この数字を維持して年明けを迎えたかったんですけどね~。まぁしゃーなしです。

尚、年初来は¥10,931,378(38.40%)でしたので、3年連続で前年から+1,000万円という素晴らしい数字を記録しました。

2023年~2025年は本当に好調が過ぎましたね。この3年間、相場から離れず投資してきた皆様も、同じように資産が爆増しているはずです。

直近2カ月は煮え切らない相場で少し肩透かしを食らいましたが、1年間のトータルで見ると騰がり過ぎてるくらいなので、これくらいでちょうど良いのかもしれません。

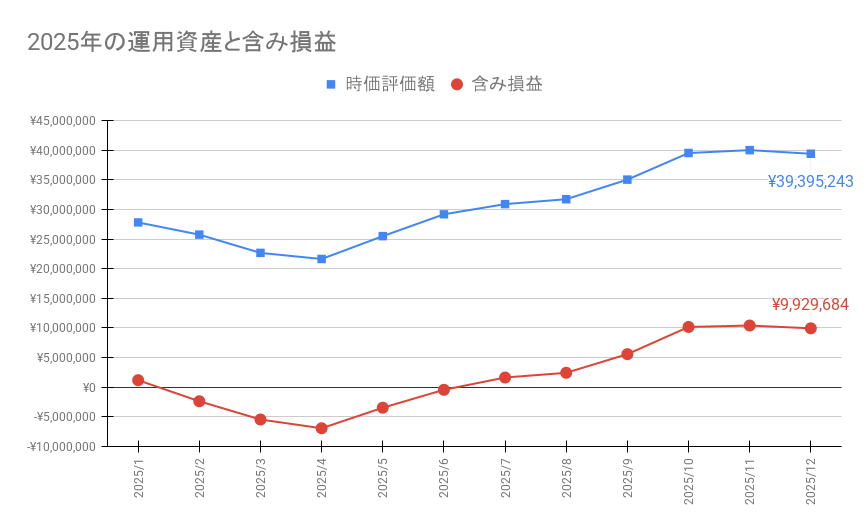

時価評価額と含み損益

12月末時点の最終評価額。含み益が再び1,000万円を割っていますが、殆ど誤差なので不問。

また、直近は元本も積みあがってません。これは利益が出ていた個別やレバレッジ系のETFを利確→生活費の足しにするというムーブを積極的に行った結果、今年予定していた3,000万円に届きませんでした。

今年はなんだかんだと出費が嵩んだ年でしたが、ざっと思いつくだけでも

- 車を購入

- 給湯器を交換

- 税金の支払い

- PCを新調

- 旅行で散財(GW)

等・・・こんな感じでまあまあお金が出ていきました。が、いずれも無駄になるものではないので(税金はアレですが)、全く問題にはしておりません。

そして、これだけ色々出費があったのに、前年よりも資産が増えていたという事実に驚愕。本当に投資やってて良かったです。大感謝。

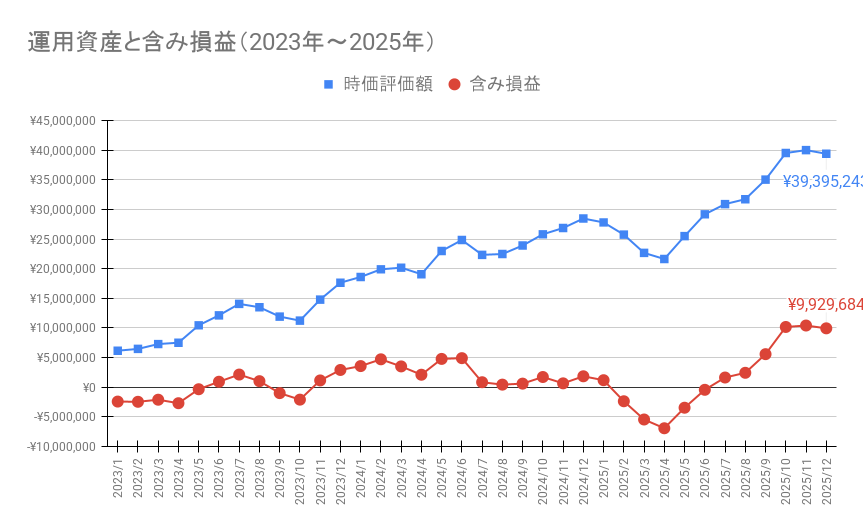

運用資産と含み損益の推移

今年も無事に年間グラフが完成しました!

もう見たまんまではありますが、1月のDeepSeekショックから始まり、4月のトランプ関税で大きく下落→超絶反転上昇で今年も無事優勝となりました。

今年一番資産が凹んだのは4月23日に記録した¥18,831,783で、この時はあっさりと2,000万円を割ってしまったのですが、そこからよく現状まで回復してくれたものです。

そして、この様な大きめの調整は今後の投資人生で何度も経験するはずです。

特に私のようなハイテク&レバ特化のPFを組んでいる投資家であれば、さらに大きなドローダウンに遭遇する可能性も高いです。

その時に失禁売却してしまわない様に、過去自分がどのようにして相場と向き合っていたのか?を今後もしっかりとログ(記事)に残し、同じくハイレバあたおかPFで戦っている投資家仲間にも共有していこうと思う次第であります。

2023年からの損益チャート。こちらも無事にグラフが完成しました。

3年間で見ると、山あり谷ありで上下しながらも、確実にしっかりと資産が積みあがっている様子がはっきりとわかりますね。

そして、やっぱり今年4月の関税ショックは大きかったんだなーと。

体感で物凄く資産減ったと思ってましたが、実際に僅か1か月の間に30%以上のドローダウンを経験して得たのは「売らずに静観。買い増してお仕事頑張る」という成功体験でした。

市場の過熱感を表す「Fear & Greed Index」が4月9日に「3」を記録して界隈がざわついたのも、今となっては良い思い出。

この時にSOXLを大きく買い増したお陰で、随分と早い日数で含み益に戻ってくれたんですよね。惜しむらくは全力で行けなかったこと。

「まだ下がるんじゃないか?」という恐怖感と、「もうここが底だ」という期待感がせめぎあって、余剰資金の半分程しか投入することが出来ませんでした。

それでも、しっかりと利益は取れたので万々歳です。

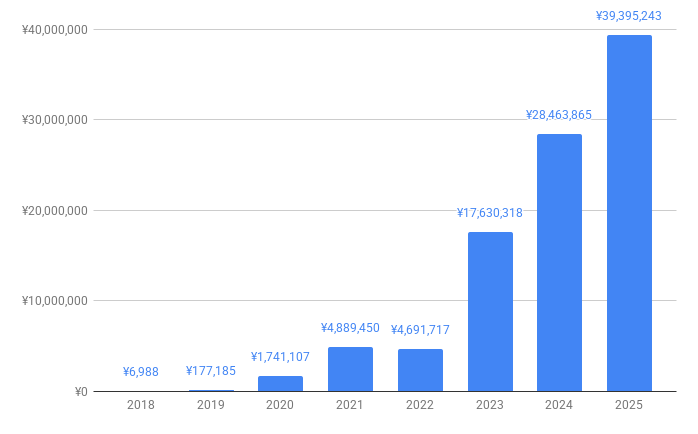

資産推移のグラフ(2018年~2025年)

去年と同じく、ここからは年一回シリーズの紹介となります。

年イチシリーズ一発目は投資開始から現在までの資産推移グラフ(2018年~2025年)です。

2022年の金利ショック下で頑張って買い進めた資産が大きく育ち、お仕事頑張って毎月定額を入金し続けた結果、約4,000万円の資産を実現することが出来ました。

この金額は、貯金だけでは絶対に達成出来ていない数字だと断言できます。

また、今年はこのブログを立ち上げた際に目標額として設定した「3,000万円」を無事達成した1年となりました。

そして、2025年も好調な相場が続けば、このブログを開始した当初に目標とした「資産3,000万円」を達成することができるかもしれません。

上記は去年の12月に書いた記事内容を一部引用したものとなりますが、この時はトランプ大統領の再選によって市場が大きく動き、ボラティリティーの非常に激しい相場になるのではないか?と考えていたので、かなり控えめの目標数字を出していたんですよね。

結果的にトランプ関税によって市場は大きく動きましたが、終わってみれば今年も絶好調のままゴール。皆等しく資産が大幅増加した1年となったわけです。

さらに以下の様にも書いてました。

仮に半分になったとしてもOKの気持ちで、2025年も米国株と向き合っていきたいと思います。

さすがに半分まではいかなかったのですが、最大で30%を超えるドローダウンを経験しました。

今後、この下落幅が40%、50%と数字が高ブレしていく可能性も十分にあり得ますが、その時はまた買い増しを行ったり、市場の存在を忘れて仕事を頑張るなり、やり様は幾らでもありますので、引き続き2026年もMyルールを守りつつ、しっかりと戦っていきたいと思います。

・・・この結果についてはまた来年に答え合わせを行いたいと思います。

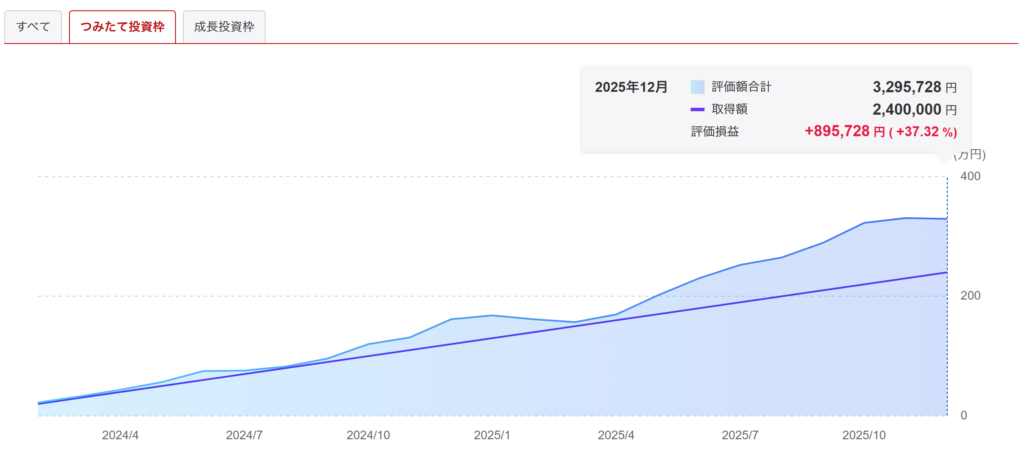

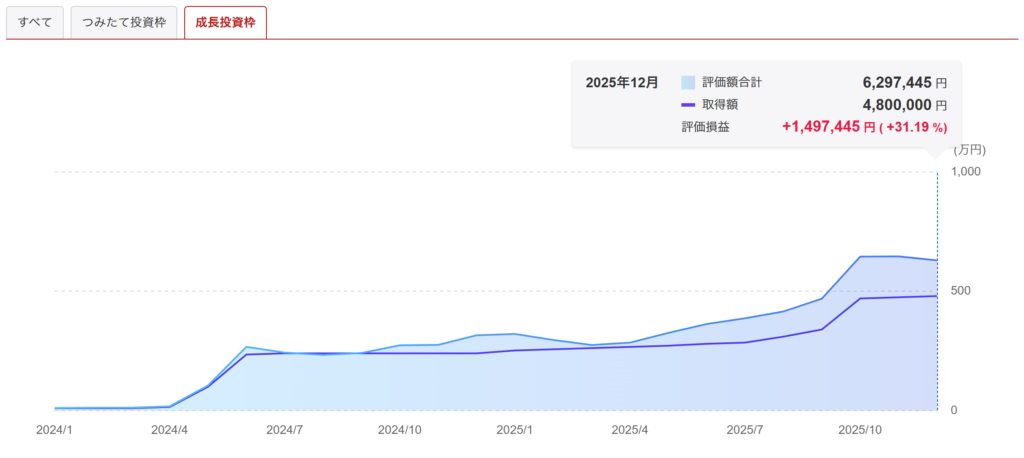

積み立て投資枠&成長投資枠

NISA枠も2年目を終え、積立枠&成長枠で合計720万円を投下済です。投資銘柄は全てFANG+になります。

積み立て枠の評価損益は+895,728円(+37.32%)、成長枠は+1,497,445円(+31.19%)という成績になっています。素っ晴らしい!100点満点です!合計で約240万円の含み益です。

年始一括 or 毎月分散で議論が分かれるところですが、今年は毎月積み立ての方が成績は良かったです(去年は年始一括の勝利)。

が、個人的には長期で見れば一括も積み立ても大して成績変わらんと思いますので、どっちでもいいかな?と考えています。自分自身が納得できる方法でやればOKですね。

積立枠は毎月10万円を楽天カードで買付。成長枠は楽天キャッシュで毎月5万円+余剰資金で都度埋めるという戦略で進めましたが、2026年も同じ戦略でいきます。これが一番無理なくストレスなく、時間もかかりません。

今年もFANG+でしっかり枠を埋めきりましたが、11月~12月にかけてのFANG+は不調で、やはりFANG+オワコン説が浮上している模様。

去年の今頃はこぞってFANG+を年初一括で!FANG+最強!みたいなポストが流れていたのですが、たったの1年でトレンドは金&オルカンに。

その時々で流行り廃りもあるため、誰が何を購入しても自由だとは思います。たしかにゴールドの直近リターンは超気になるところではありますが、PFがごちゃごちゃするのが嫌なので、コツ男は引き続き来年もFANG+で行きます!

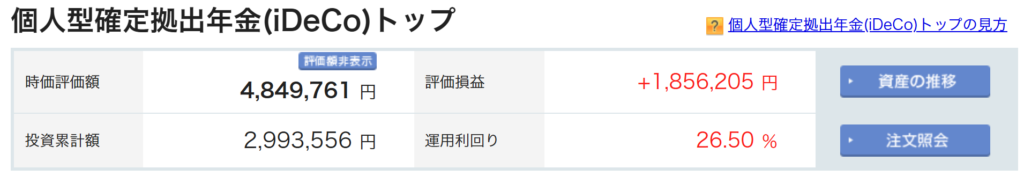

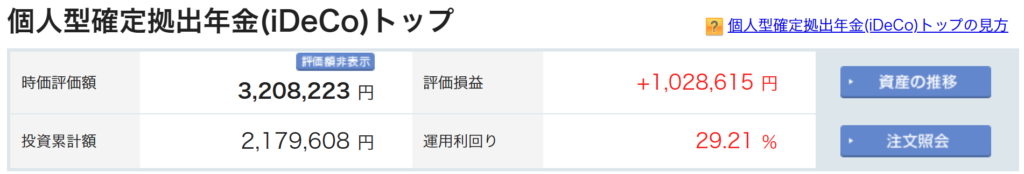

iDeCo(確定拠出年金)

iDeCoも引き続き好調です。2025年も毎月68,000円の満額を投入済み。新たに816,000円を積み立てました。

上記は去年のiDeCoの様子。この時はS&P500で積み立てていました。比べた結果、昨対比で約51%の増加となっています(入金込み)。

今年の5月に、楽天iDeCoで「NASDAQ100インデックス」が積み立て可能になりましたが、ハイテクに全力している身としては当然スイッチングを行っています。

上記でスイッチングの方法についても詳しく開設しています。

当ブログはこんな感じのHow to記事はいらんかな?と思いますが、これも後から自分が読み返す用で書いてますので、今後もこんな感じの解説記事は(時間と機会があれば)書きます。

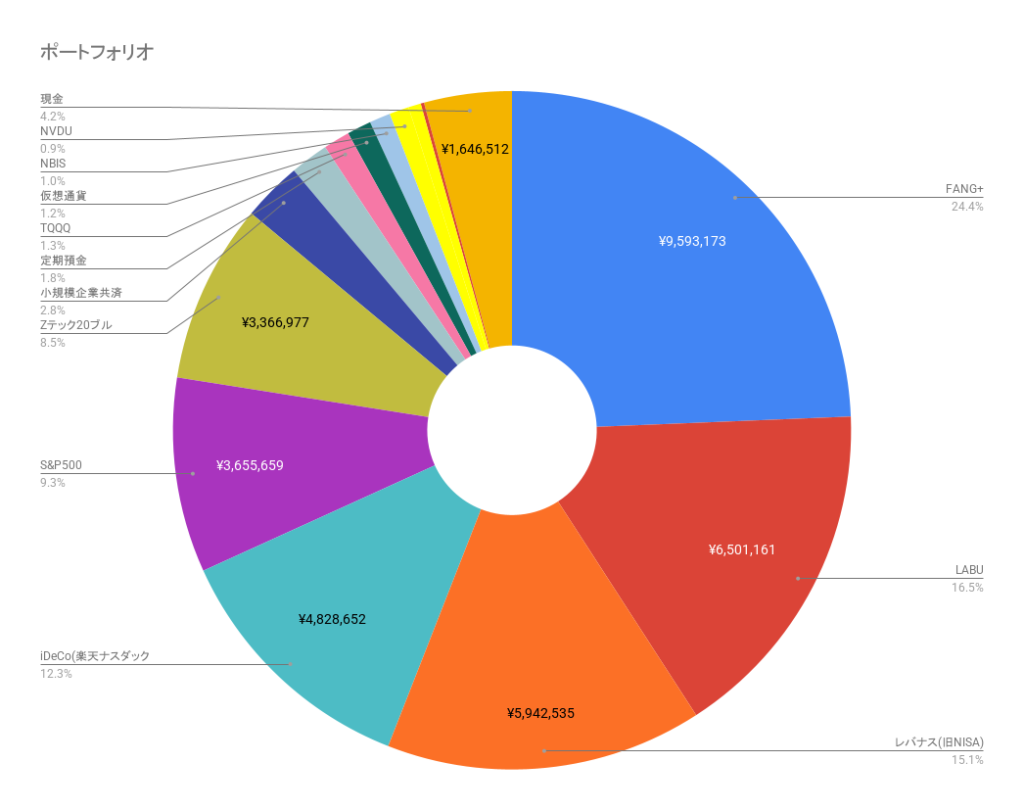

2025年12月末時点のポートフォリオ

2025年12月末時点のポートフォリオは最終的にこんな感じになりました。

こちらが去年(2024年)のポートフォリオになります。昨年と微妙に所有している商品が変わり、比率が変化。

- SOXL・・・利確

- TSLL&JMIA・・・利確

- TQQQ・・・利確→再度購入

- NVDU・・・利確→再度購入

今年はあんまりがちゃがちゃしてません。個別でちょっと遊んだりはしてますが、FANG+、レバナス、S&P500とiDeCoのナスダック100を軸に、宝くじ枠のLABU、AI需要を強く取りに行くためのZテックブルという構成になっています。

NVDUは利確→再購入を繰り返しつつ、配当金(地味に高配当)を貰ってまた売って・・・みたいな運用をしてますが、さすがに面倒な上にマイナスルール(月末に評価損益がマイナス10%超えてたら10株購入、+になったら利確)で買い増しもストレスたまるので、次回売却後はもう買わなくて良いかな?という感じになってます。

TQQQは一度全利確しましたが、再度保有枠にして少しずつ買い足してます。

12月末の時点で、個別&2倍ETFでCANとNBIS、NVDUを持ってますが、これらも処分して全部TQQQに順次リバランスしていく予定です。

私は個別はダメですねー。向いてない。損してるわけではないですが、握力が赤ちゃん並みなので駄目です。あとイナゴもダメ笑

なんですかCANって!買った次の日から含み損。マイナスルールで毎月コツコツナンピンした結果、現在586株保有で-5万円(-43%)くらいになってます。

さっさと損切りすればよかったんですが・・・でも、まだ1%くらいは期待しておりますw頑張れ!

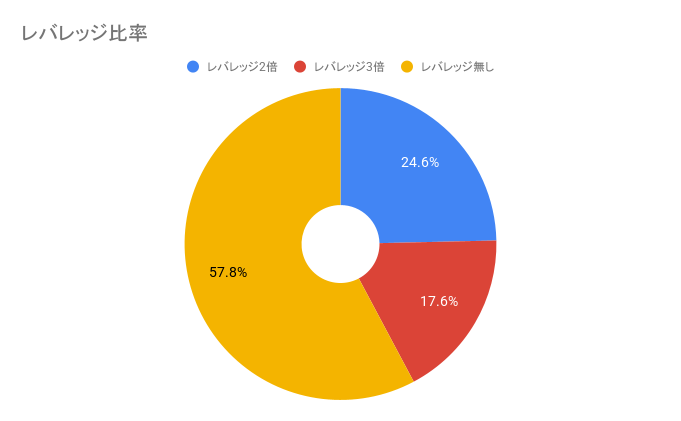

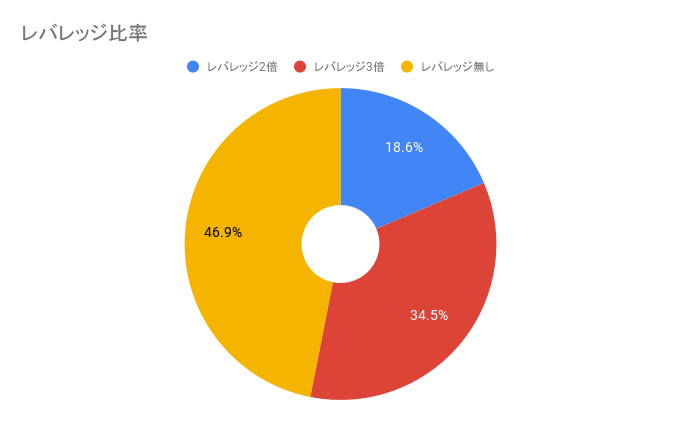

2025年末時点のレバレッジ比率は42.2%となりました。昨年末が53%だったので、さらに比率は下がってますね。

こっちは去年のやつ。ノンレバのFANG+とS&P500、ナスダック100(iDeCo)が増えて3倍系の比率が大きく減りました。

TQQQとSOXLを利確したことでPFの比率も大きく変化しましたが、当初8割だったレバレッジ比率もついに半分近くにまで変化してきました。

- 2023年末・・・83%

- 2024年末・・・53%

- 2025年末・・・42%

順調にレバ比率が下がってますね。全力でリスクを取りに行っていたつもりが、気が付けば現在の比率になりました。そして2026年は、さらに下がると思います。

来年もNISA枠でFANG+を埋める予定なので、レバレッジ系に敢えて大きな額を投入しない限り、レバ比率は下がってくるからです。

でも、万に一つの奇跡が起こって、LABUが爆騰すれば逆にレバレッジの比率は上昇します。

むしろそれを望んでいるのですが、結果は誰にもわかりませんので、引き続きLABUをホールドしておきます。

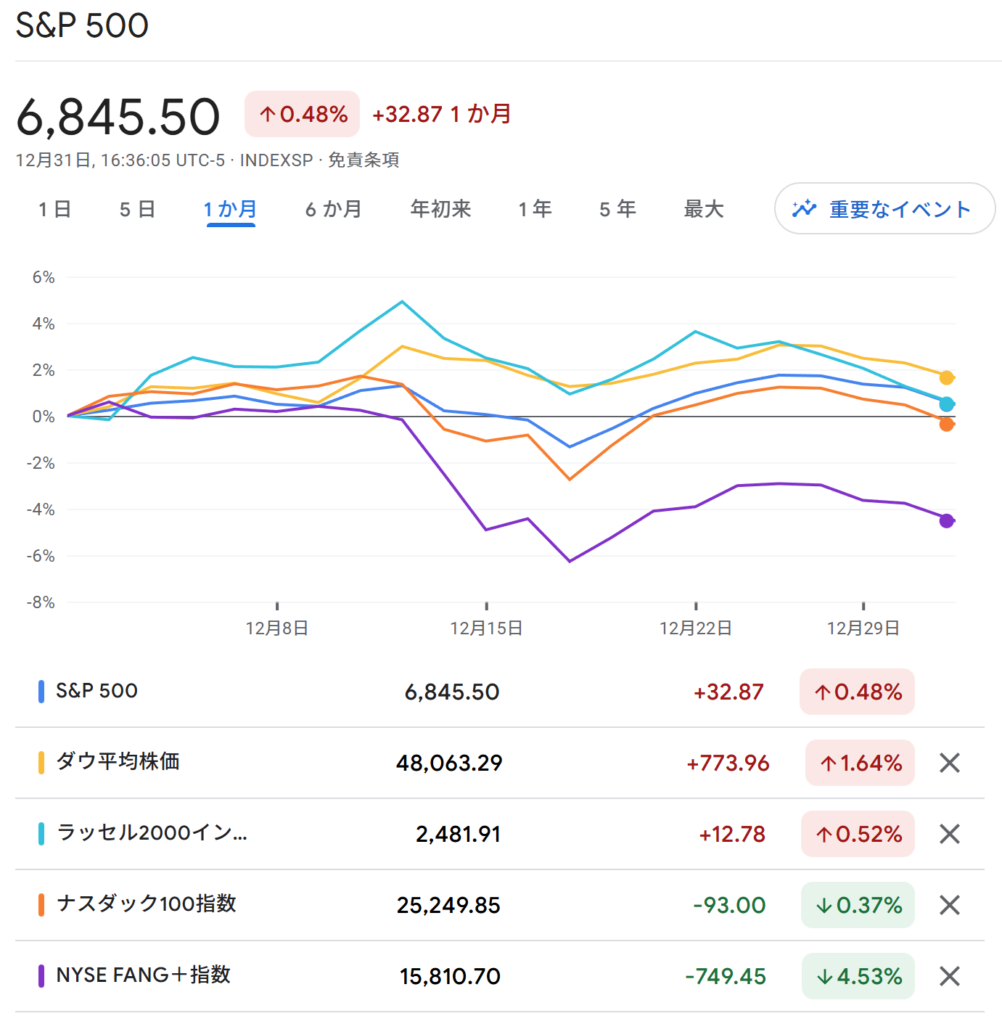

2025年12月の株価推移

12月は全体的に弱いと感じる相場でしたが、数字を改めて見てみると一応は前月比プラスとなっていました。FANG+を除いては・・・。

ナスダック100も前月比でマイナスですが、円建てだとプラスだった様で、FANG+だけが置いてけぼりを食らった形となりました。

FANG+は前月も-2%でここ最近は軟調ではありますが、そもそも今までが騰がり過ぎていたのでここいらで調整でしょうか?せっかく採用されたパランティアが不調で、そろそろリバランスに対する批判が出てきそうな気配に・・・。

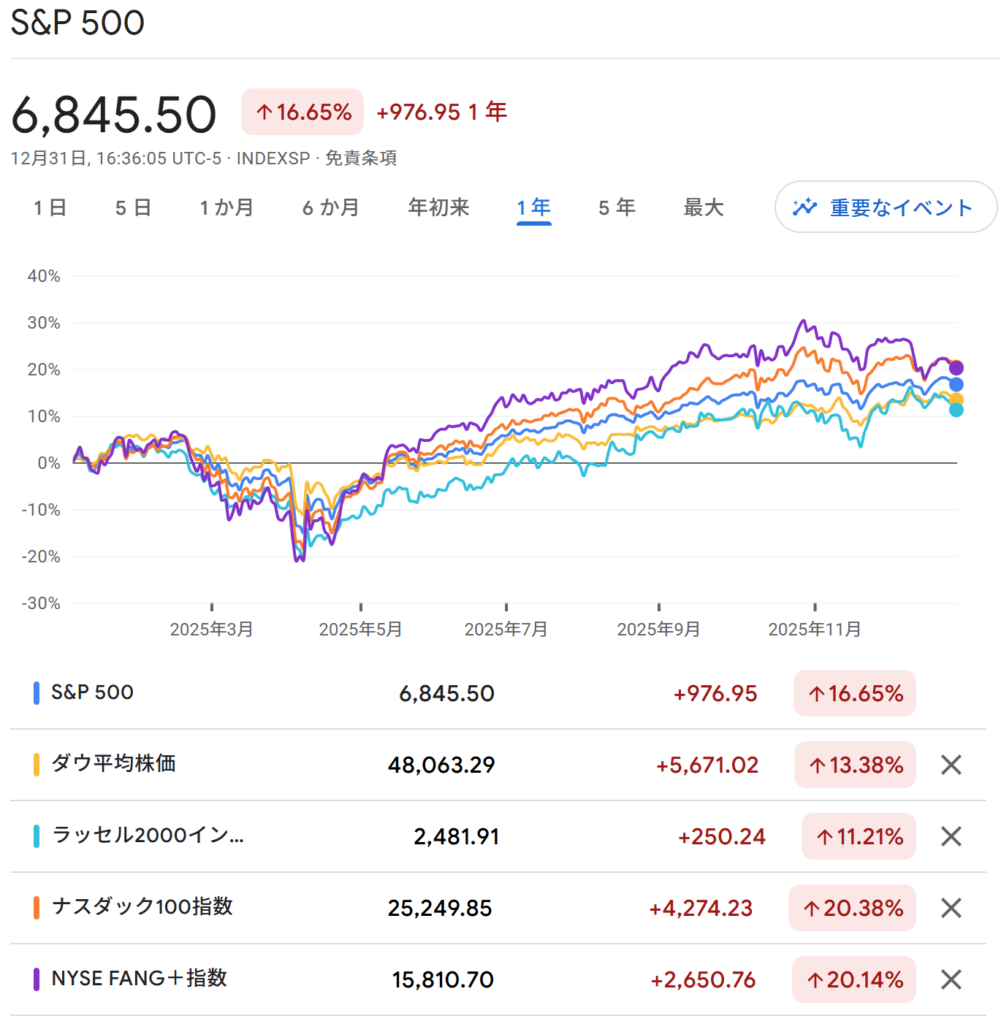

主要指数の年初来チャート。4月の関税ショックによる大き目の調整はありましたが、今年も1年通して絶好調だった米国株でした。

去年はダントツTOPだったFANG+が惜しくも2位。ナスダック100が1位という結果に。以下はS&P500、ダウ、ラッセル2000と続きます。

FANG+は去年1年間だけで54.17%も上昇しましたが、今年は控えめ(といっていいのか?)な上昇に留まりました。

とはいえ、1年で20%も上昇していますからね。これを以てFANG+はもう終わったと・・・なわけない。

年利20%で上昇する商品がある、と言われたら絶対に詐欺を疑うレベルですが、今年もFANG+はきっちりその20%を達成しています。

来年さらにパフォーマンスが低下して、ナスダックどころかS&P500やオルカン、ダウにもリターンで負けてしまう可能性だってあるわけですが、その時はより多くの口数が購入できる!とポジティブに捉えて、引き続きFANG+を積み立てることにします。

・・・とかなんとか言いながら、NISAでのスイッチングができるようになったらS&P500かナスダック100に変更してしまうかも?笑

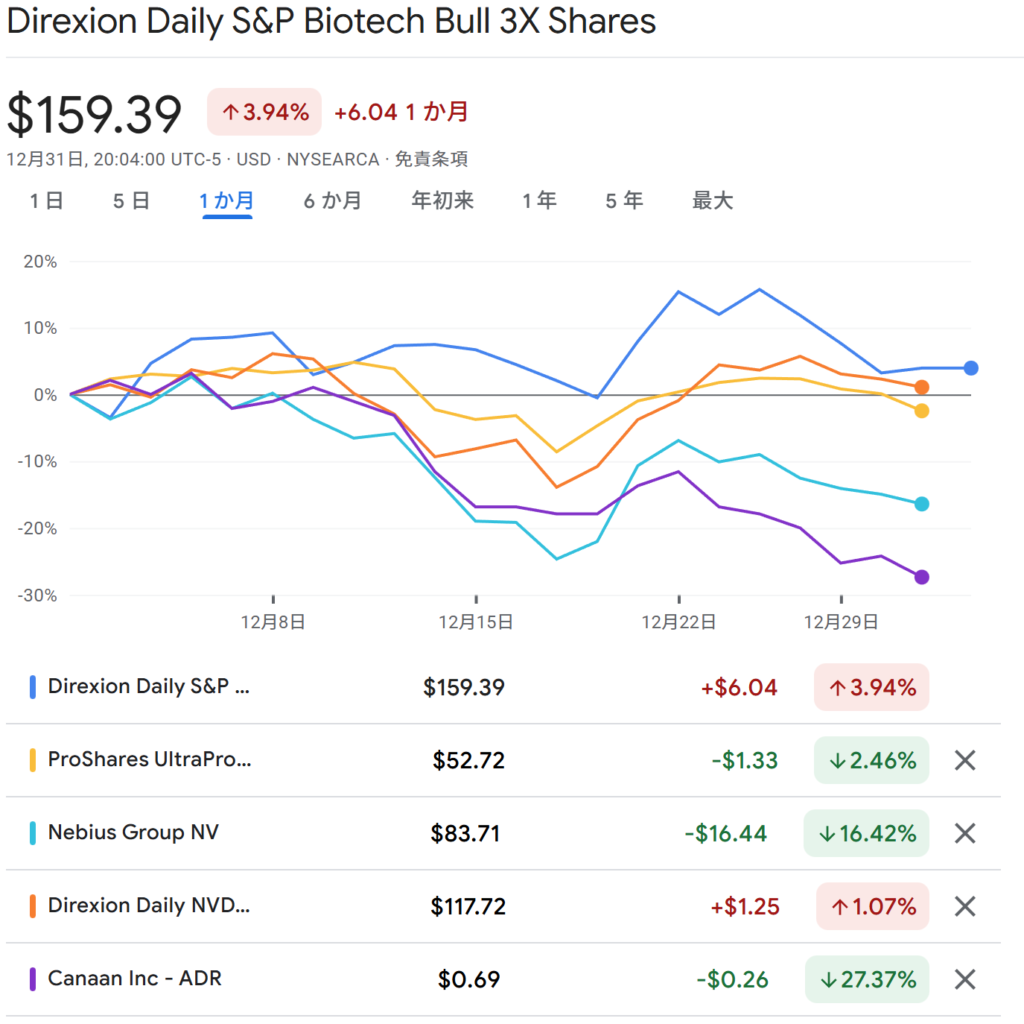

こちらは個別&ETFの12月のチャートです。12月は全体的に不調でした。売り時を逃してしまったNBISとNVDUが引き続き含み損。少しずつナンピンしていたCANも(保有額は大したことないけど)マイナスが大きくなっています。

これら3つはさっさと売っぱらってTQQQかFANG+の成長枠にリバランスしたいのですが、損切りするかどうかまだ迷っております。

この3つで合計-10万円程度の損失なのでたいして痛くはないんですが、それはそれでなんだか悔しいのでもう少しだけ様子を見てみます。

10月、11月と大幅に上昇していたLABUは少し休憩といった伸びに。そろそろ利確する層が増えそうなので、一旦の調整でしょうか。

特に、長いこと含み損で塩漬けしていた保有者が売り払ってる感じもするので、またマイナスまで叩き落される可能性も・・・。

LABUに関しては来年も引き続き宝くじ枠で持ち続けることは決定しているのですが、また含み損になればナンピンはしたいと思います。

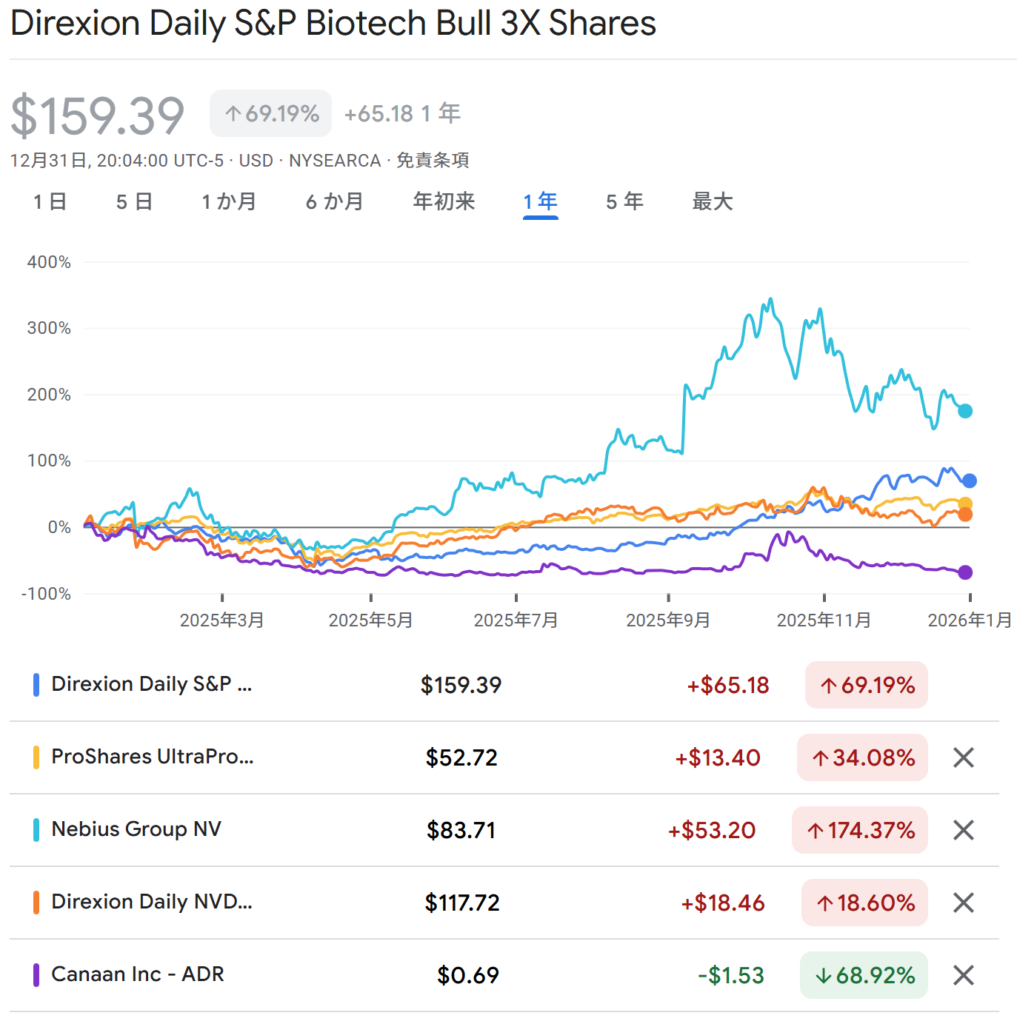

個別&ETFの年初来チャートも数字が確定。現在保有している銘柄5つを資産額が多い順に並べています。

優勝はダントツでネビウス・・・ですが、私が保有を開始したのが9月くらいからなので、まったく利益は取れていません。

ネオクラウド界隈の成長はまだこれからだと思いますし、NBISは来年も有望株の筆頭ではあると思うので、もう少し長い目で見守ってみてもいいかも。でもPFすっきりさせたいので早く売りたいジレンマです。

次いでLABUが年間で+69.19%と大奮闘!長年の鬱憤を晴らすかの如く上昇しましたが、LABUのポテンシャルを考えるとまだまだこんなもんじゃない筈。2026年はさらに爆増することを願うばかりです。

NVDUは利確→買い直し→利確→買い直し・・・といった感じで細かくスイング&高配当ゲットでトータルでもプラスに。その後、エヌビディアの組み入れ比率が大きい「Zテック20ブル」を新たに購入したので、次含み益になったタイミングで売却する予定です。

TQQQは一度利確しましたが、また保有枠に戻しました。ただし買い増しは限定的です。まずはNISA埋めて、余ったら入れるくらいの感じですね。

すでにレバナス(ナスダック100の2倍投信)が十分に育っている状況なので、ナス100の3倍はいるかな?という感じではあるのですが、レバ比率が下がってしまった現PFにちょっとしたアクセント(激辛唐辛子)を入れるという目的もあります。

3倍ETF達のお陰で、予定していたよりも遥かに早い年月で目標資産に到達することが出来たのですが、「この3年間の超相場にたまたま乗れただけ」ということは絶対に忘れてはいけません。

それでも、リスクとって全力で米国市場に立ち向かった過去の自分を改めて褒めてあげたい心境です。

12月に行ったこと

12月も特に何かをやったわけではありませんが、SOFIとPTIRを利確して所有銘柄を減らしました。

PTIRは一時含み益が40%超えてたのですが、完全に売り時を逃してしまいました。最終的な利益は税引き後で1万数千円。+4%くらいです。マイナスよりかは全然マシですが、もっと取れていたかもしれない利益のことを考えると、個別はなんだかストレス掛かりますねw

SOFIも少し利益が出ているうちに売却。こっちは10%くらいの含み益でした。個別系は色々時間もったいないし売却タイミングのストレスもあるのでもう買わないかな?

レバ掛けたかった銘柄がたくさん入っているZテック20ブルが中々優秀なパフォーマンスを出してくれてるので、しばらくは個別ガチャはしなくて済みそうです。

旧NISA商品が特定口座に移管されてました

2021年分の旧NISA枠の非課税期間が2025年末で終了したので、自動的に特定口座に払出しされていました。

レバナスです。旧NISAではレバレッジ商品も買えたので、2023年まではレバナスを積み立てていたのですが、2021年分はそれほどの額を買ってなかったので額も小さい。

この期間に入金していたこの枠分の金額ですが、どれくらいの含み益だったんでしょうか?ここだけの範囲で含み損益見る方法あるんでしょうか?

ちゃんと調べてないのでまた見てみますが、ひとまず旧レバナスは為替ヘッジ有りで円安の恩恵を全く受けることが出来ない商品なので、非課税枠が終わった分から売却→他商品にリバランスしていくことにします。

普通にいけばFANG+の成長枠に入れる形となりそう。それかまた、自分へのご褒美としてパッと使てしまってもいいかもしれません笑

2026年の運用方針

去年に続いて基本方針は変わりません。NISAのつみたて枠は毎月10万円、成長枠は5万円の積み立て&都度余剰資金を入れて、埋めきれない場合は無理せず翌年に持ち越します。

安心安全枠(?)のS&P500も引き続き特定枠で積み立て。そして節税目的の小規模企業共済&iDeCoも引き続き満額設定で放置。

- iFreeNEXT FANG+インデックス:¥100,000(つみたて投資枠)

- iFreeNEXT FANG+インデックス:¥50,000(成長投資枠)

- eMAXIS Slim 米国株式:¥120,000(特定)

- 楽天ナスダック100:¥68,000(iDeCo)

- 小規模企業共済:¥70,000

- 定期預金:¥30,000

- 変額個人年金:¥6,000

合計で¥444,000を毎月積み立てていきます。

今年も積み立て分については予定通りに完遂できましたので、来年も同じくこの枠は放置してあとはお仕事頑張るのみ。

そして個別や個別レバレッジ系の購入は一旦今年を以て終了したいと思います。

やっぱり購入してしまうと、その銘柄についてアレコレ考えてしまいますね。売り時やマイ転した際のナンピン作業とかに使う思考と時間がもったいないと改めて感じました。

私は株の売買に関するセンスも無く、大して儲けることも出来てない現状、これに時間かけても無駄だと強く思いました。

遊び枠でPFの数パーセントで資金準備して少しガチャガチャしてみましたが、結局はS&P500やナスダックに置いとくだけの方がパフォーマンス良かったですからね。

無駄な時間使ってしまったと思いますが、これも勉強。少しだけ成長したということにしておきます。

2025年の振り返り

思い返せば2024年の年末は、トランプ大統領の再選で2025年の相場は荒れるのではないか?という懸念をあちこちで見た記憶があるのですが、蓋を開けてみれば結局は右肩上がりの好相場となりました。

事実、4月頃にはトランプ関税で大きく下がる場面もあるにはありましたが、最終的にはS&P500もナスダックも前年から大きく上昇する結果となりました。

幸いにも、このトランプ関税ショックが発生していた3~4月は、この1年間で最も忙しい時期だったこともあり、資産の激減りを気にかけている余裕もなく、気が付いたらまた元に戻っていた・・という感じでした。

結局は買って持って寝てたら良かっただけ。投資界隈では引き続き暴落煽り系の情報も散見されますが、結局は何が正しかったのか?結果を見れば答えは出ていますよね。

来年も大きな調整を伴う不安定な相場は必ずやってきます。

「大統領2年目の中間選挙前は不調」というアノマリーもあるそうなので、余計に来年の相場がどうなるか気になるところではあります。

が、気にしたところで我々がやれることは本当に限られています。「株を買うか、買わないか」だけの2択。これだけです。

当然私は「買う」にベットして、かつ2026年も程々の熱量で米国株に向き合っていきたいと思います。

当ブログで何度も書いてることですが、まずは程々にお仕事頑張って、休日をしっかりと楽しむ。これが最優先!

あとは無理した節約もしない。買いたいものがあれば我慢せずに買う。食べたいものがあれば食べる。必要なお金は出し惜しみせず、特に思い出に残るような出来事には躊躇なく使う。

こんなところでしょうか?

今年は奮発して少しお高い車を買いました。一昨年にもバイク買ってます。甥っ子や姪っ子にもお年玉を気持ち多めにあげてます(→親戚の子供の間では私は羽振りのいい独身おじさんとして有名だそうです)

なんだかんだで結構お金は使ってたりするのですが、それでも米国株のお陰で資産は増え続けています。

自分がリスクを取って増やしたお金ではあるのですが、それを貯め込むだけでなく、上記で紹介したように世の中を含めた何か&誰かに還元するようにもしています。

この「誰かのために」という方針は2026年も同じく続けていきたいと思いますので、お願いですから来年も私を含めた投資家達に爆益をもたらしてください!!

・・・いや、最後の最後にきったない本音出たな?!と自分でも思いますが、お願いするだけであればタダで実害も無いのでやむなし。

仮に暴落の1年であってもそれはそれ。日々を精一杯頑張って機械的に入金を継続するだけであります。

来年も引き続きJust Keep Buying&Buy and Hold!来年も皆様にとって素晴らしい年でありますように・・・!

来年も皆様の資産が爆増することを祈っております・・・!今年1年有難うございました。それでは良いお年をお迎えください。