何やら不穏な見出しからスタートしていますが、3月の初めに更新した以下記事のフラグを見事に回収した結果、少し煽り気味の見出しにして自信を諫(いさ)めてみました。

上記の記事を公開した時点での時価評価額は2,150万円を超え、含み損益も過去最高を記録するなど、「今月も寝て起きたら資産が増える」ものだと信じて疑わなかった愚かな私の資産運用状況を今月もお知らせします。

綺麗にフラグ回収してやりましたよ!

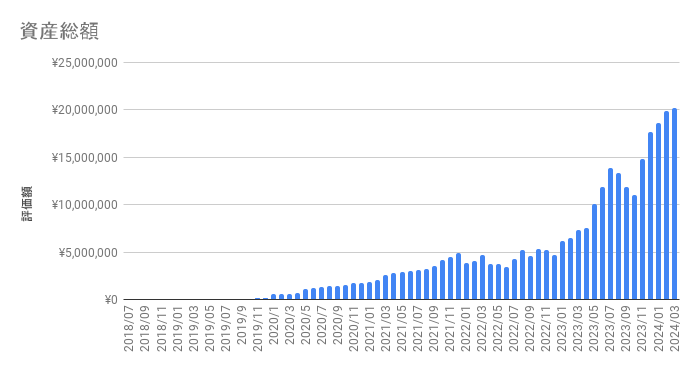

2024年3月の資産総額

2024年3月終了時点の総資産は¥20,165,683となりました。月の終値で時価評価額2,000万円を突破!

前月比は¥274,881(1.38%)で辛うじてプラス。年初来は¥2,535,365(14.38%)となっています。

3月の一週目を終えた時点で約2,160万円を記録していたので、2000という数字はすでに確認していましたが、終値ベースではこれが初。

その後数字を減らして、結局は前月比では微増という結果になってしまいましたが、それでも2,000万円超えはめちゃ嬉しい。

そして、ここから+50%で当初目標にしていた3,000万円に到達します。

この目標額を決めた2021年当初はかなり遠い数字と思ってましたが、気が付けばなんとなく手が届きそうな範囲まで近づいてきました。

現在の入金力を維持して、コロナやインフレショックみたいな大き目の弱気相場が来なければ、再来年くらいには達成できる・・・かもしれません。

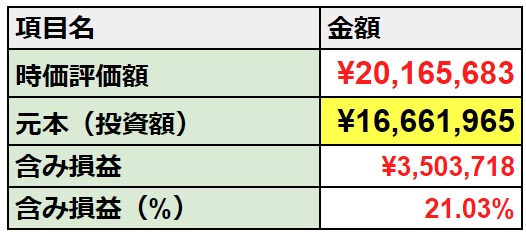

時価評価額と含み損益

3月末時点の評価額はこんな感じ。中盤から後半にかけて大きく時価評価額を減らしましたが、含み益はまだしっかりと出ています。

新規買付は約30万円。定期の買付以外ではSOXLを約7万円分購入していますが、この新規買付分を抜けば前月比は若干のマイナスです。

3月の1週目までは絶好調だったSOXLが月末にかけて約-16%の下落、さらにLABUは月間で約-20%も下落した結果、見事に前回記事のフラグを回収。

これを予見して記事更新した際に【暴落フラグ】と見出しを付けて予防線を張っていたわけですが、実際にその通りになるとは・・・ちょっとクスっとなりました。

やはり投資は調子に乗ったらダメですね。また来月から謙虚な気持ちで投資に取り組んでいこうと思います。

前月に比べて含み益が減って元本が大きく増えているのは、後述するTECLを利確した影響です。

元本については直近でTMFとDPSTを損切して結構な額を減らしていたのですが、TECLの利益が補填する形になりました。利確は正義。

3倍ETFはずっと持ち続けるのもいいですが、ある程度額が大きくなってきたら利確してしまうのも有り(そもそもレバレッジ商品はそういう商品コンセプト)だと思います。

元本が数十万ならまだしも、ケタが上がって数百万レベルになってくるとさすがに調整が来て大きく下がるのは勿体ない。であれば利確して元本増やしておくのが良いかなと。

SOXLとTECLを買い始めた当時は「最低でも10年くらいは買い持ちするぜっ!」とか思ってましたが、実際に金額が増えてくると大きく心変わりしました。

まさにコレ。投資家は常に「利確」というスイッチを押す押さないで日々戦っているのであります。

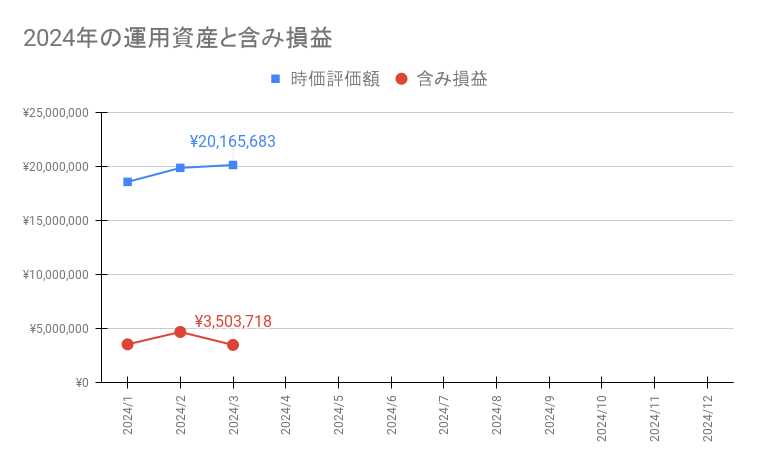

先月から紹介している総資産と含み損益のグラフですが、冒頭で何時も紹介している棒グラフと差別化するために「2024年の1年間分のグラフ」に変更しました。

TECLの利確で含み益は減少しましたが、その分元本は増加。やはり利確最高ですね!笑

次回、大きく利確するとしたらSOXLになると思います。SOXLも+100%を確認できたらTECLと同じく利確する予定ですが、またその時が来たら考えます。

3月に行ったこと

振り返ってみると3月は結構動きのあった月でした。

- TECLを利確してNVIDIAとMU(マイクロン・テクノロジ)を購入

- TMFを損切してSOXLとLABUを買増し

- iDeCoの購入銘柄を楽天全米から楽天S&P500にスイッチング

- クレジット購入枠の設定を5万→10万に増額

去年も同じく3月に色々と動いていたと記憶していますが、例年通り確定申告&年度末のくっそ忙しい時期・・・であったはずですが、今年は去年よりもいくらか余裕が出来たのでPFの見直しを行ってみた次第です。

当時はPFF購入して預金枠&配当強化しようとしてたんですよねー。結果的にやっぱりレバレッジでいいやん!となり、現在に至るわけですが、1年経ってまた微妙に方針は変わりつつあります。

TECLを利確してNVIDIAとMU(マイクロン・テクノロジ)を購入

経緯についてはこちらの記事にて。

このリバランスでレバレッジの割合が再び8割を割ってしまったのですが、SOXLとLABUが火を噴けばまた8割に戻るかなと思います。

マイクロンはエヌビディアに比べればまだ安値圏なので、今後も継続して買増していく予定です。

TMFを損切してSOXL&LABUを買増し

利下げ想定の時期がどんどん年の後半にずれ込み、一向に下がらない金利。

そしてその金利と逆相関の関係にあるTMF(20年超米国債ブル3倍ETF)も低空飛行を続けており、預けている資金が完全に機会損失となっていたことに業を煮やし、ついにTMFを処分。

モニター用の1株を残して売却。損切となりました。売却時点で元本約220万円分を保有していたのですが、売却時の評価額は約200万円。

約20万円の損失ですが、元本が積み上がっていくにしたがって「これくらいの額なら損切してもいいか・・」と思えるようになってしまいました。

普通の感覚で言えばこの額を労働で稼ぐのって大変なんですよね。なのにあっさりと損切出来るようになったのは成長の証なのか、はたまた感覚がマヒしてしまったのか。もしくはただの下手くそなのかw

どちらにせよ、実際に利下げが開始されるまでは塩漬けが決定していた資金なので、動きのある銘柄に集中投資してしまおうと考え、売却した資金でSOXLとLABUを買増しました。

LABUはこの買増しで元本が約300万円となります。気が付けばLABUのPF比率が12%を超えました。ヤバイ。

上記リバランス後にSOXLが大きく上昇して自画自賛の会心のトレード!と浮かれた後の顛末は、今回の記事冒頭でお伝えした通りです笑

iDeCoのスイッチングとクレジットカード枠のアプデ

あとはiDeCoの商品を楽天VTIから楽天S&P500にスイッチングしました。

すでに特定枠でS&P500を5万ずつ積み立てていましたが、さらにiDeCoでもS&P500を積み立てることで、月合計で¥118,000分のS&P500に投資してることになります。

というわけでこれで私も晴れてS&P500全力勢の仲間入りですw

後はクレジットの月の積立枠が5万円→10万円になるという嬉しいアプデがありました。

設定は既に完了しておりまして、4月1日よりFANG+の積立額が楽天キャッシュの5万円分と合わせて15万円となります。

2024年3月の1か月&年初来チャート

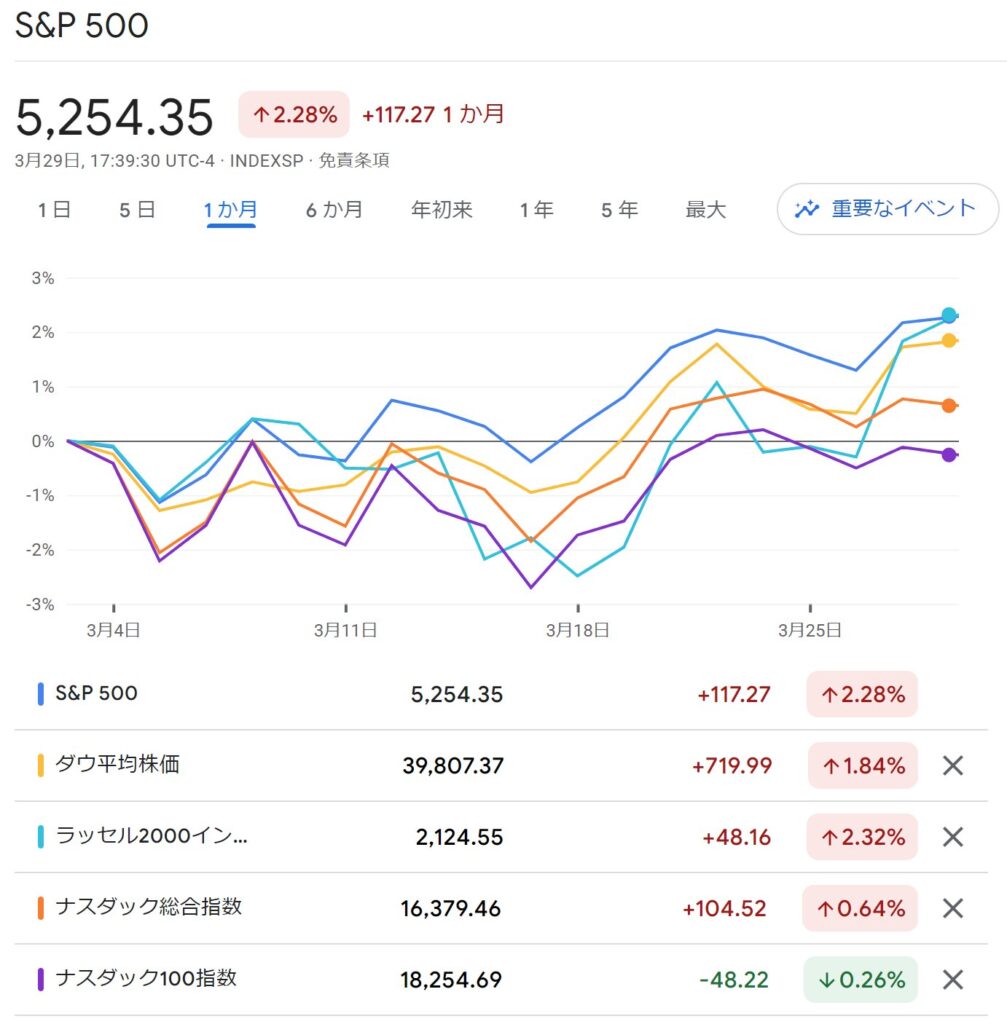

主要指数のチャート

主要指数の1か月チャート。FOMC後に行われたパウエル議長の会見の中で、「年内3回利下げ」を維持する発言がありましたが、この発言によってそれまでジグザグと上昇下落を続けていた株価が上昇側に抜けましたね。

市場が欲しがっていた言葉をパウエルさんが発したというのが好感された形ですが、引き続き各指数のインデックスを保有している方は何の心配もいりません。

がっちりホールド一択です。

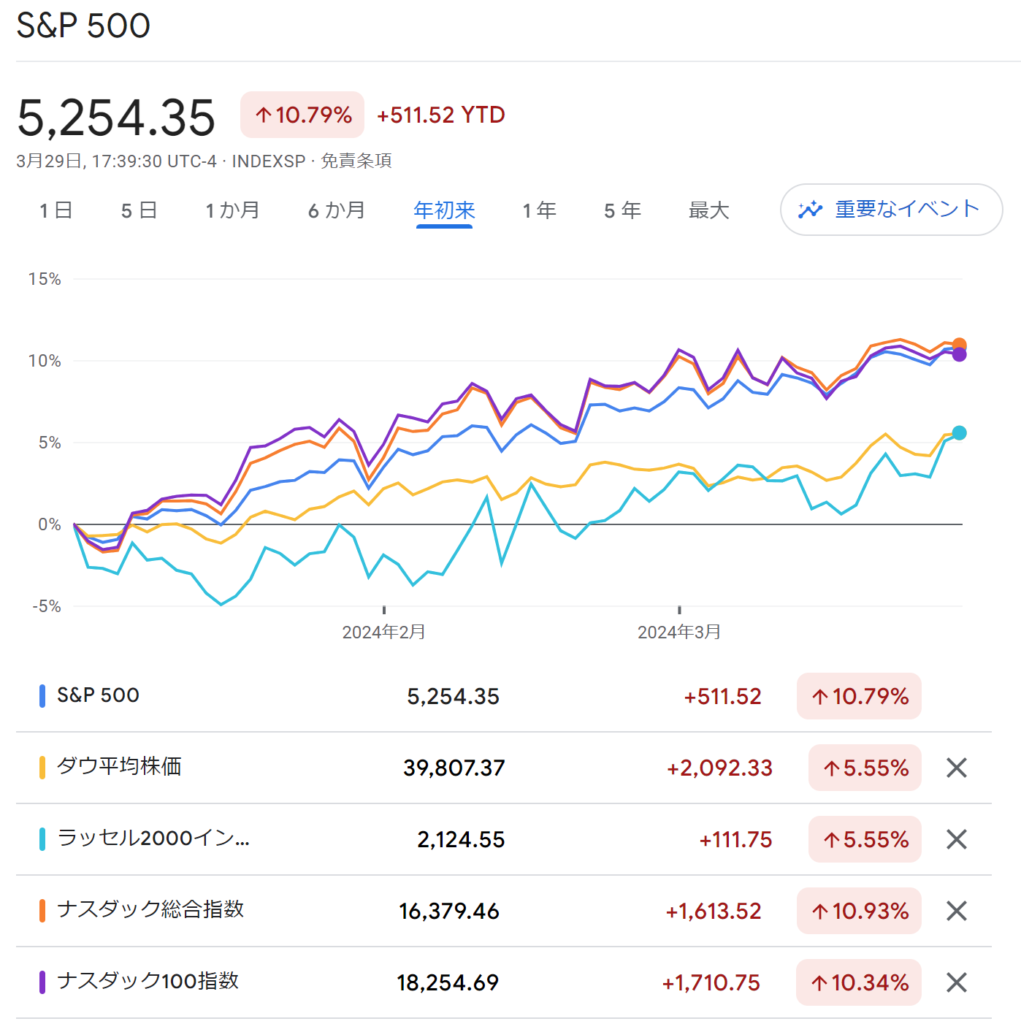

主要指数の年初来チャート。S&P500、ナスダック共にすでに年初来で10%の上昇です。

ダウもじわじわと上昇してきてますね。そしていよいよ近づいてきた利下げ期待でラッセル2000も直近で上昇中。来るか?小型株のターン?!

去年はAI需要の爆発によって待てど暮らせど調整が来ず、買い場を求めて待機していた投資家にとっては非常に痛い機会損失となってしまいましたが、今年はどうなるでしょうか。

尚、アノマリーで見れば4月も株価は上昇する可能性が高い月となります。果たして結果は?

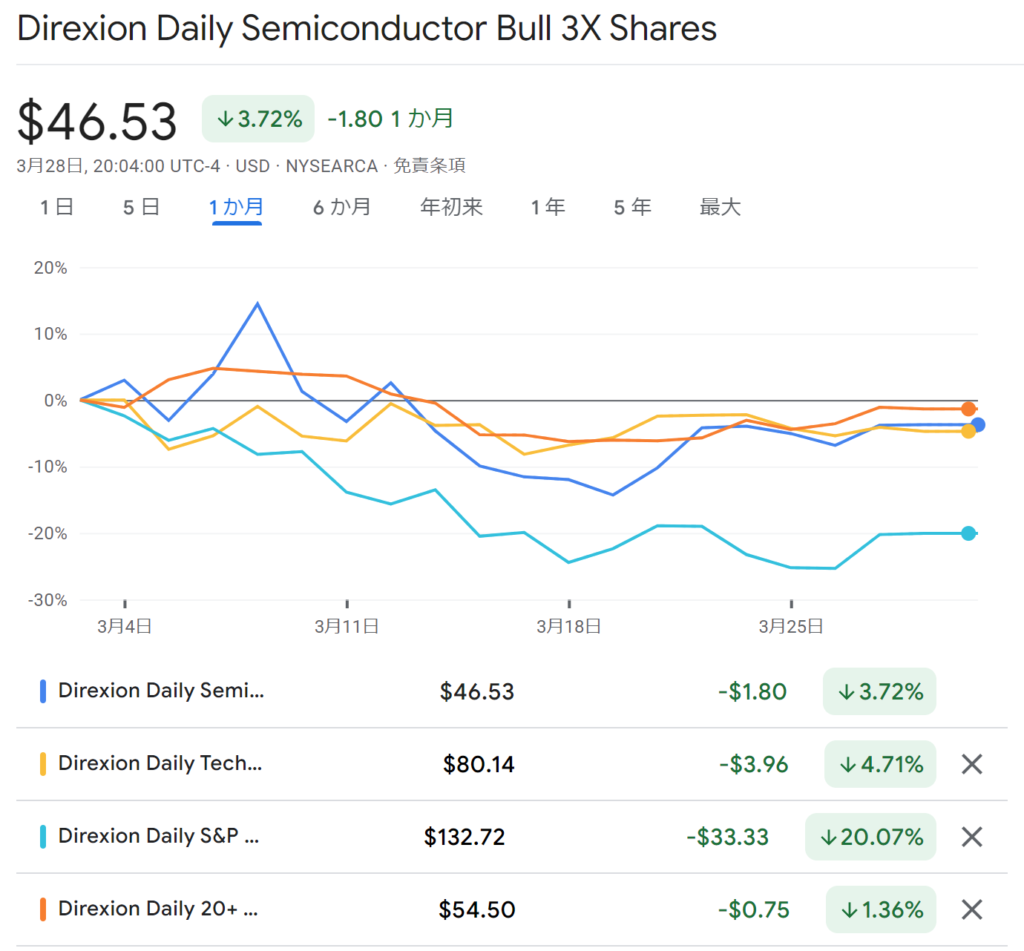

3倍ETFのチャート

3倍ETFの1か月チャート。上からSOXL、TECL、LABU、TMFの順。

こちらは全てマイナス! 一週目まではSOXLがまた爆発していくか?と思いきや、その後失速。

そして再び足を引っ張り始めたLABUにはやはり期待しかありません。

今月の評価額が前月比でイマイチな結果になってしまったのは、LABUが再び下落に転じているからです。

現在、LABUは約300万円分を保有してますので、マイナス20%の影響は非常に大きい。

先月まで好調と思わせてからのこの落ち込み様。さすがはツンデレの女王LABUさんであります。

尚、LABUはプラスになったとしても利確は当分やりません。10倍銘柄と信じて握り続ける覚悟であります。目指せ+1000%!

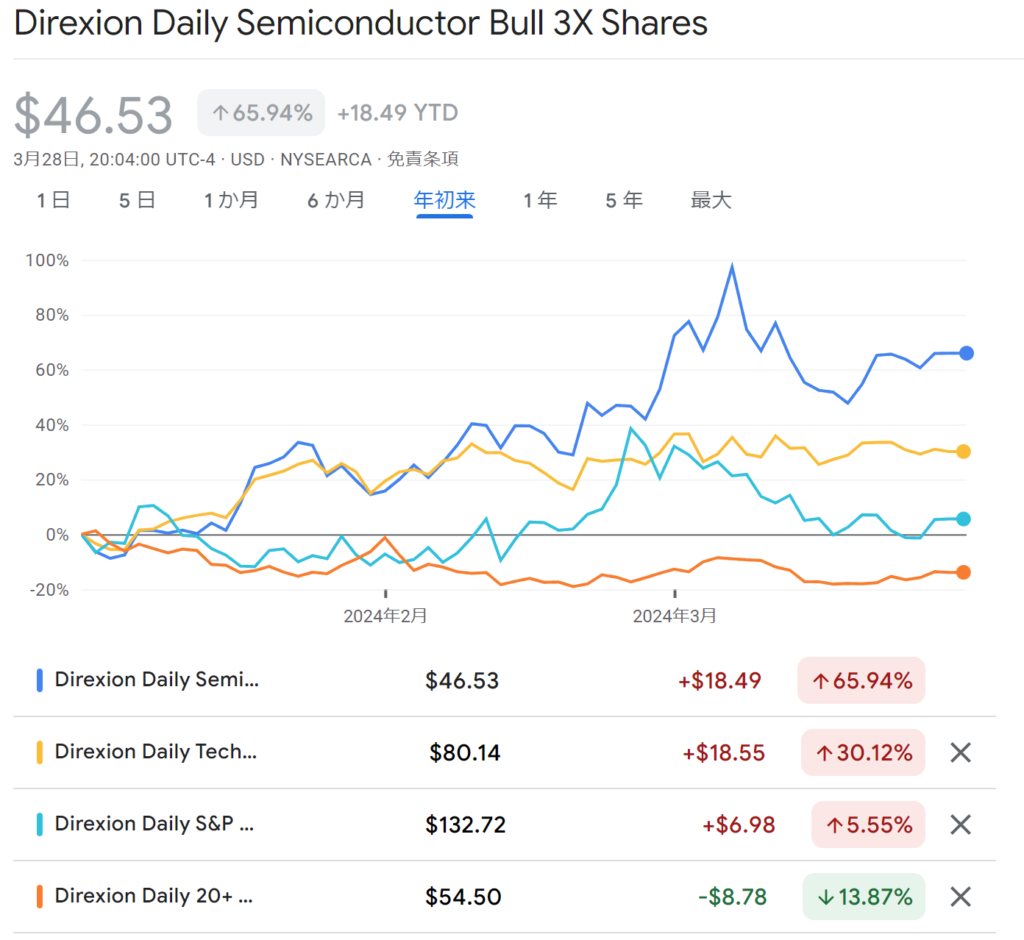

こちらは年初来チャート。SOXLは一休みといった形で、上値が重たい展開に。

TECLは1月に大きく上昇した後はヨコヨコしてますね。最近Appleが不調の中でさらに米司法省がアップルを提訴。独占的地位を悪用とのことで、なんだかきな臭い感じがしております。

そしてLABUは年初から見れば辛うじてプラスではありますが、この子(以前はコイツ呼ばわりしてましたw)が本領を発揮するのは利下げが開始されてからなので、今は来るべき「その時」をじっくりひっそりと待っている時間なのです。

今のところ6月の利下げ開始が濃厚となっていますが、FRBのタカ派メンバーからは年内1回~2回、または利下げしないなんて声もあって意見が割れている様子。

利下げが待ち遠しい投資家は多いと思いますが、過度な期待はせず気長に相場と向かい合っていきましょう。

個別株のチャート

今月から個別株として保有を開始したNVIDIAとMU(マイクロン)。

NVIDIAはジグザグしながらもしっかりプラスの9.82%。さすがであります。

とはいえ、コツ男が購入したタイミングは月の前半部、すでに10%以上も上昇した後だったので、今のところは若干の含み損となっています。

MUはエヌビディア以上の強さ!決算が市場予想を上回った結果、爆増の+23.90%となりました。とはいえ、まだ持っている額が少ないため、全体PFにおける影響は限定的であります。

税金の支払いなければもっと買えてたのに・・・!

4月の運用方針

先にも少し触れましたが、4月から自動積立によるFANG+の買い付け額が10万→15万に増額となります。

クレジットカードによる自動購入額の枠が5万→10万円に増額された影響です。

楽天キャッシュでもFANG+を購入しますが、こちらは成長投資枠となります。

- iFreeNEXT FANG+インデックス:¥150,000(つみたて投資枠&成長投資枠)

- eMAXIS Slim 米国株式:¥50,000(特定)

- 楽天S&P500:¥68,000(iDeCo)

- 楽天ポイントでレバナス(特定)

余剰資金はSOXLやエヌビディア、マイクロンの買増しに使いたいところですが、確定申告後に所得税と消費税を支払い、1月~3月の間に貯めていた余剰資金はすっからかんになってしまいました。

まぁこれは予定していた通りなので問題無しですが、ここからさらに住民税、自動車税、個人事業税×2回、予定納税×2回、固定資産税(実は持ち家所有)等々・・・税金ラッシュでまとまったお金が飛ぶように消えて無くなります。

これらの税金分を確保するため、定期買付以外の余剰資金は税金の支払いに回して、それでも余剰資金が発生した場合は何かしらの買増しを行うことにします。

こんなにも税金取られたら働いてる意味も薄れてやる気も削がれてしまいますが、しっかり節税できなかった自分が悪いのでこれも勉強代と割り切ることにします。

今月のまとめ

税金!目ん玉飛び出たわ!!

以上!!

いや、まぁ仕方ない。ちゃんと節税に気を配っていなかった自分が悪いので。

この後、さらにやってくる住民税や個人事業税、予定納税の事を考えると頭痛が痛い。

なんか変に稼ぐよりも収入減らして所得控除3点セット(iDeCo、小規模企業共済&貸付制度使ってNISA投入、経営セーフティ共済の3点セット)をフルに使えば、使えるお金がもっと残るような気もしないでもない、そんな3月のとある日曜日。

中途半端に稼ぐなら一気に突き抜けるくらいしないとダメだなと思いました。もう法人成りを考えるタイミングなのかもしれません。